El Ejecutivo publicó el Decreto de Urgencia N° 025-2019 que modifica la Ley del Impuesto a la Renta; la Ley N° 30734 que establece el derecho de las personas naturales a la devolución automática de los impuestos pagados o retenidos en exceso, y el Decreto Legislativo N° 1372 que regula la obligación de las personas jurídicas y entes jurídicos de informar la identificación de los beneficiarios finales.

Objeto de la norma:

- Designar a los distribuidores de cuotas -a que se refiere el artículo 258 del Texto Único Ordenado de la Ley del Mercado de Valores aprobado por Decreto Supremo N° 093-2002-EF– como agentes de retención del impuesto a la renta y prorrogar la exoneración de las rentas de fundaciones afectas y de asociaciones sin fines de lucro.

- Asimismo, tiene por objeto modificar los numerales 5.5 y 5.7 del artículo 5 y numeral 6.2 del artículo 6 de la Ley N° 30734, Ley que establece el derecho de las personas naturales a la devolución automática de los impuestos pagados o retenidos en exceso; en lo referido a las formas de devolución de oficio de los pagos en exceso del impuesto a la renta y la fecha a partir de la cual se efectúa aquella.

- Como último punto modificar el Decreto Legislativo N° 1372, Decreto que regula la obligación de las personas jurídicas y/o entes jurídicos de informar la identificación de los beneficiarios finales; en cuanto a los criterios para identificar a los beneficiarios finales de los entes jurídicos; así como, regular supuestos de excepción a la presentación de la declaración de beneficiario final.

Precisiones de la norma con respecto a La ley del Impuesto a la Renta:

Agentes de retención:

Se designa como agente de retención a los distribuidores de cuotas de participación de fondos mutuos de inversión en valores, las sociedades administradoras de los fondos mutuos de inversión en valores y de los fondos de inversión, así como las sociedades titulizadoras de patrimonios fideicometidos, los fiduciarios de fideicomisos bancarios y las administradoras privadas de fondos de pensiones -por los aportes voluntarios sin fines previsionales-, respecto de las utilidades, rentas o ganancias de capital que paguen o generen en favor de los poseedores de los valores emitidos a nombre de estos fondos o patrimonios, de los fideicomitentes en el fideicomiso bancario, o de los afiliados en el fondo de pensiones.

La norma establece en qué casos procede que dichos sujetos efectúen la retención correspondiente.

Exoneración del impuesto a la renta:

Se por un año, hasta el 31 de diciembre del año 2020, la exoneración del pago del impuesto a la renta a las fundaciones y asociaciones sin fines de lucro cuyo instrumento de constitución comprende exclusivamente alguno o varios de los siguientes fines: beneficencia, asistencia social, educación, cultural, científica, artística, literaria, deportiva, política, gremiales y/o de vivienda.

La Superintendencia Nacional de Aduanas y de Administración Tributaria – SUNAT ha dispuesto la publicación anual en su portal institucional, la lista de fundaciones afectas y asociaciones sin fines de lucro exoneradas del impuesto a la renta de la tercera categoría en aplicación del inciso b) del artículo 19 del Texto Único Ordenado de la Ley del Impuesto a la Renta, así como el monto al que asciende la exoneración. Esto con la finalidad de hacer transparente lo dispuesto.

Devolución del impuesto a la renta:

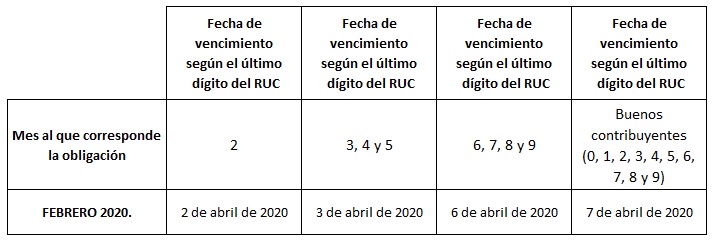

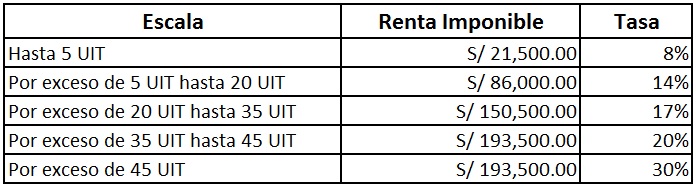

Dispone que el procedimiento de devolución de oficio tratándose de personas naturales que perciban rentas de cuarta y/o quinta categorías se realice culminado el plazo para presentar la declaración jurada anual del impuesto a la renta, es decir, a partir del día hábil siguiente al último día de vencimiento del plazo establecido por la SUNAT para la presentación de la declaración jurada anual del impuesto a la renta del ejercicio al que corresponde la devolución respectiva.

Con la finalidad de agilizar el cobro de los montos a devolver a los contribuyentes, se establece que la devolución de oficio se realizará utilizando el abono en cuenta o cualquier otro mecanismo que se apruebe por decreto supremo refrendado por el ministro de Economía y Finanzas.

Sin embargo, se mantiene la utilización de Orden de Pago del Sistema Financiero (OPF) cuando se trate de devoluciones a solicitud de parte, es decir, cuando el propio contribuyente opte expresamente por esta forma de devolución.

Beneficiario Final

Modifica el Decreto Legislativo N° 1372, Decreto Legislativo que regula la obligación de las personas jurídicas y/o entes jurídicos de informar la identificación de los beneficiarios finales.

Se exceptúa de la presentación de la declaración de beneficiario final a las siguientes personas jurídicas y entes jurídicos:

a) Banco Central de Reserva del Perú, así como bancos e instituciones financieras cuyo capital sea cien por ciento (100%) de propiedad del Estado Peruano.

b) Iglesia Católica. Se considera a la Conferencia Episcopal Peruana, los Arzobispados, Obispados, Prelaturas, Vicariatos Apostólicos, Seminarios Diocesanos, Parroquias y las misiones dependientes de ellas, Ordenes y Congregaciones Religiosas, Institutos Seculares asentados en las respectivas Diócesis, reconocidas como tales por la autoridad eclesiástica competente, que estén inscritos en el Registro de Entidades Exoneradas del Impuesto a la Renta de la Superintendencia Nacional de Administración Tributaria – SUNAT.

c) Entidades de la Administración Pública (Poder Ejecutivo, incluyendo Ministerios y Organismos Públicos Descentralizados, Poder Legislativo, Poder Judicial, Gobiernos Regionales, Gobiernos Locales, Organismos a los que la Constitución Política del Perú y las leyes confieren autonomía, así como demás entidades y organismos, proyectos y programas del Estado).

d) Fondo Nacional de Financiamiento de la Actividad Empresarial del Estado – FONAFE.

e) Embajadas, Misiones Diplomáticas, Oficinas Consulares, Organizaciones u Organismos internacionales acreditados ante el Estado Peruano.

f) Universidades Públicas, Institutos y Escuelas Superiores Públicos, Centros Educativos y Culturales Públicos.

g) Empresas públicas cuyo capital al cien por ciento (100%) es de propiedad del Estado Peruano.

Asimismo, establece criterios respecto a quiénes se considera beneficiarios finales en los fondos de inversión y fideicomiso. En el caso de fideicomisos o fondo de inversión las personas naturales que ostentan la calidad de fideicomitente, fiduciario, fideicomisario o grupo de beneficiarios y cualquier otra persona natural que teniendo la calidad de partícipe o inversionista ejerza el control efectivo final del patrimonio o tenga derecho a los resultados o utilidades en un fideicomiso o fondo de inversión, según corresponda.