El día de hoy, 07 de noviembre del 2019, se publicó en el diario El Peruano la Resolución de Superintendencia N° 226-2019/SUNAT el cual modifica el reglamento del Régimen de Gradualidad con respecto a los numerales 1, 2 y 3 del artículo 174 del código tributario modificado por el Decreto Legislativo N° 1420. Asimismo modifica con un nuevo criterio de gradualidad para el numeral 10 del artículo 175 por no presentar libros electrónicos, es decir, lo incorpora a dicho régimen.

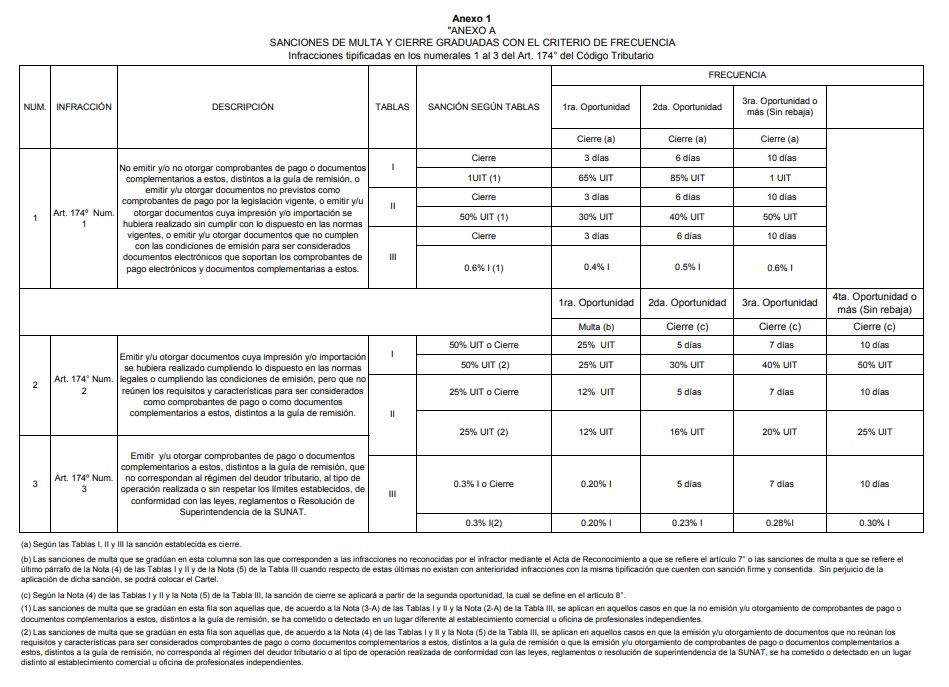

El artículo 3 de dicha resolución modifica los anexos del reglamente del Régimen de Gradualidad:

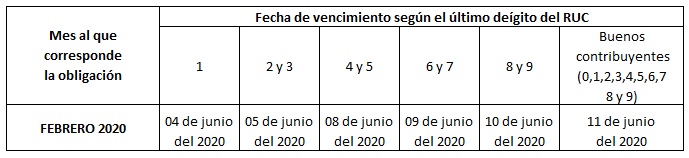

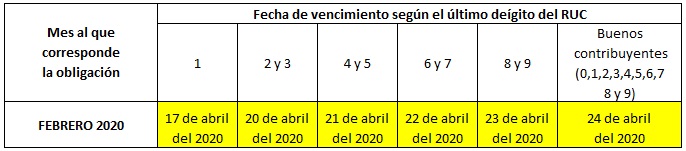

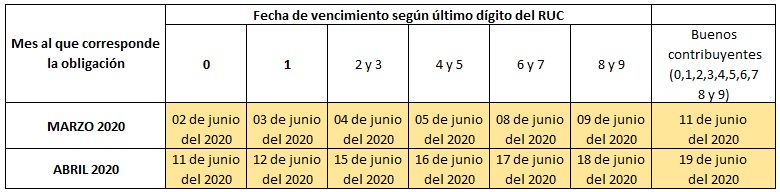

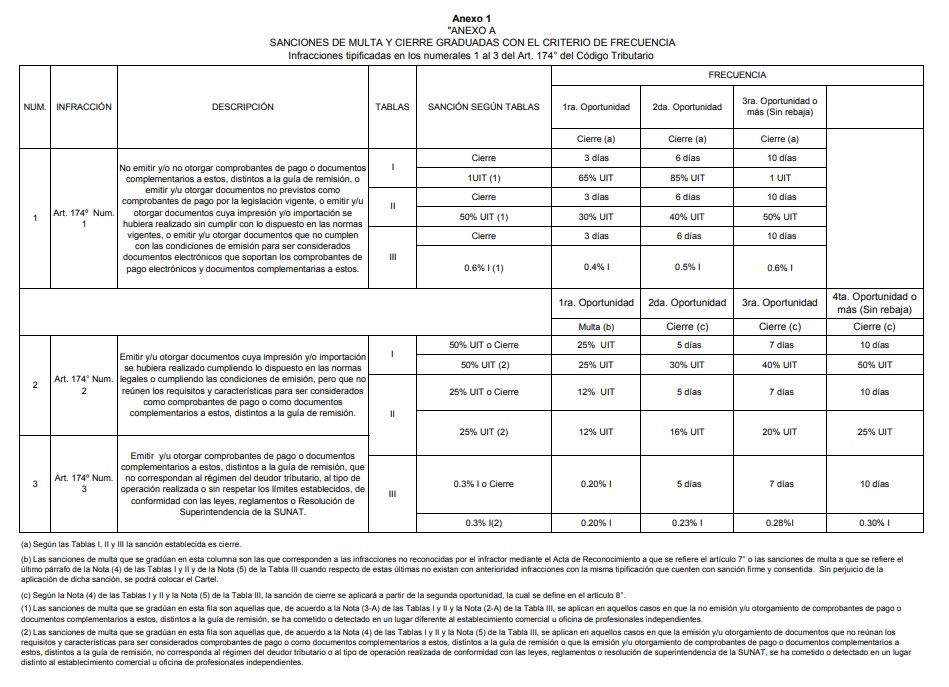

Artículo 174 numeral 1,2 y 3:

1. Modifíquese el anexo A del Reglamento, en los términos indicados en el anexo 1 de la presente resolución referidos a los numerales 1,2 y 3 del artículo 174

Las disposiciones del Reglamento modificadas a partir del 2 de enero de 2020 se aplican a las infracciones tipificadas en los numerales 1, 2 y 3 del artículo 174 del Código Tributario, cometidas o detectadas a partir del 3 de enero de 2020.

A las infracciones tipificadas en los numerales 1, 2 y 3 del artículo 174 del Código Tributario, cometidas o detectadas hasta el 1 de enero de 2020, se les aplican las disposiciones del Reglamento vigentes a la fecha de su comisión o detección.

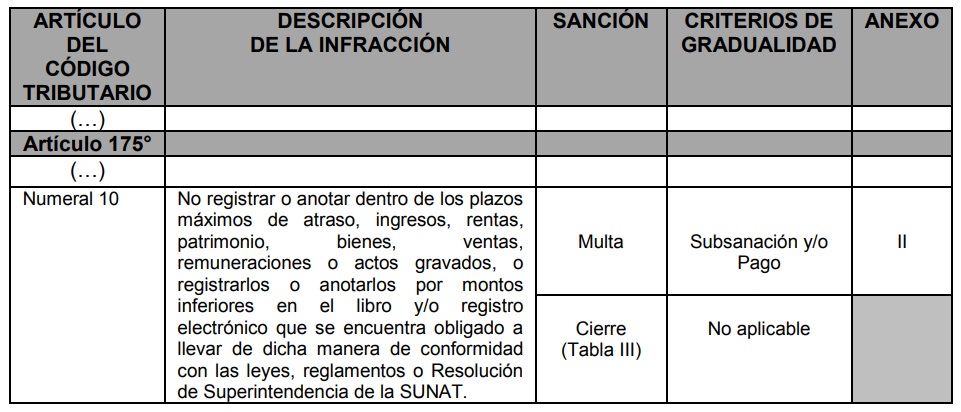

Artículo 175 numeral 10 por no presentar libros electrónicos :

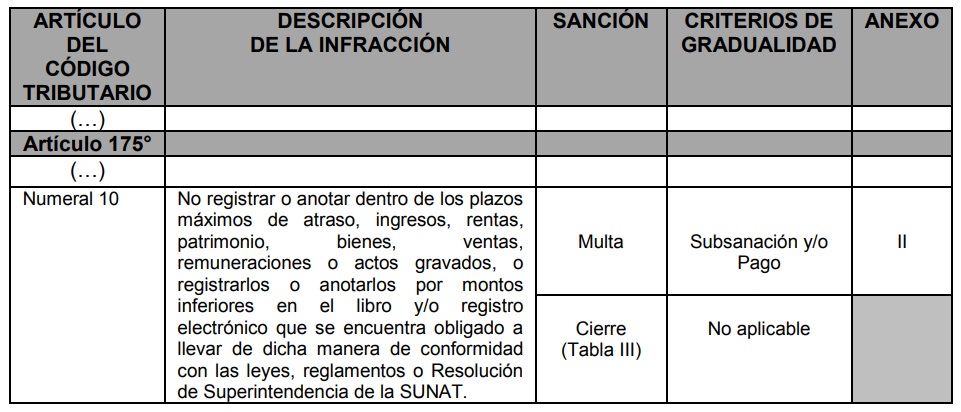

2. Incorpórese una octava fila en el rubro correspondiente al artículo 175 del Código Tributario del anexo I del Reglamento, en los términos siguientes:

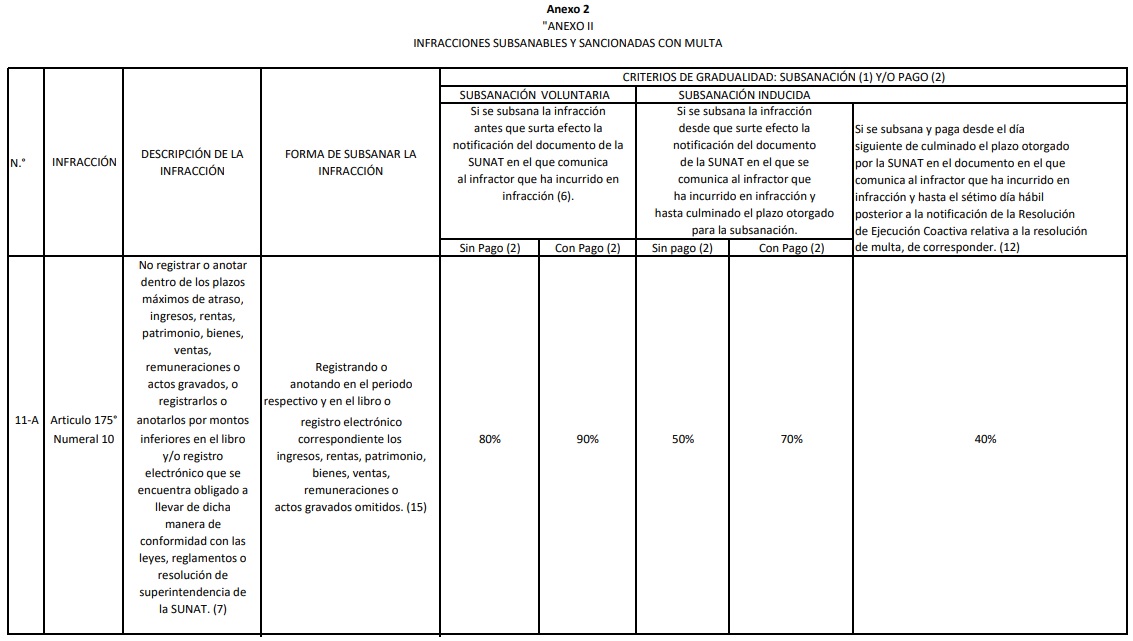

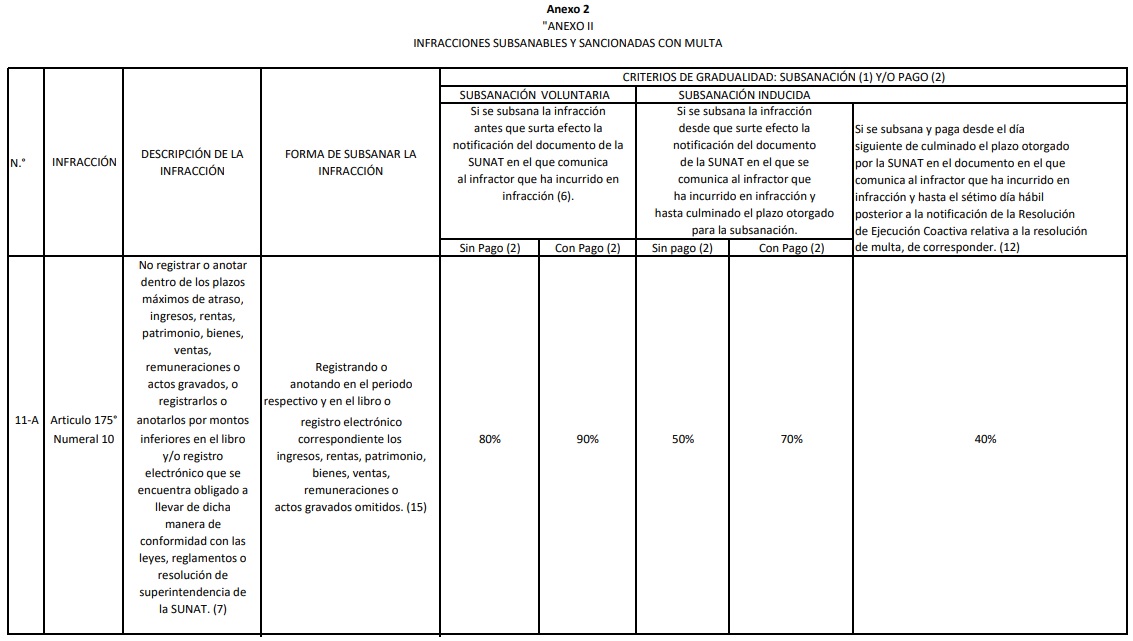

Se incorpora el cuadro del numeral 11-A que obra en el anexo 2 de la presente resolución.

El siguiente cuadro corresponde al régimen de gradualidad numeral 10 artículo 175. Gradualidad por no presentar libros electrónicos.

*Código de la multa por presentar libros electrónicos fuera de fecha es 6047

Notas Anexo II:

(6) El Artículo 106° del Código Tributario señala la oportunidad en que surten efecto las notificaciones. En el último párrafo de dicho artículo, se indica lo siguiente “Por excepción la notificación surtirá efectos al momento de su recepción cuando se notifiquen, resoluciones que ordenan trabar medidas cautelares, requerimientos de exhibición de libros, registros y documentación sustentatoria de operaciones de adquisición y ventas que se deban llevar conforme a las disposiciones pertinentes y en los demás casos que se realicen en forma inmediata de acuerdo a lo establecido en este Código.”

(7) Según el Artículo 20° del Decreto Legislativo N° 937° y normas modificatorias, los sujetos del Nuevo RUS no se encuentran obligados a llevar libros y registros contables, por lo que no se les aplicarán las normas de gradualidad referidas a dichos libros y registros.

(12) La rebaja del 40% no se aplica para el infractor:

- Comprendido en el anexo J de la Resolución de Superintendencia Nº 300-2014/SUNAT, en el anexo de la Resolución de Superintendencia Nº 192-2016/SUNAT o en el anexo I de la Resolución de Superintendencia Nº 155-2017/SUNAT.

- Que a la fecha en que se acoge al Régimen tenga deuda pendiente de pago por el impuesto general a las ventas e impuesto de promoción municipal por algún periodo por el cual hubiera vencido la prórroga del plazo de pago original a que se refiere el numeral 3 del artículo 8 del Reglamento de la ley del impuesto general a las ventas e impuesto selectivo al consumo aprobado por el Decreto Supremo Nº 29-94-EF.

- Que se encuentre omiso a la presentación mensual de la declaración del impuesto general a las ventas e impuesto a la renta (IGV- Renta) por los últimos seis (6) períodos vencidos anteriores a la fecha en que se acoge al Régimen. Para tal efecto, se considera que el infractor se acoge al Régimen cuando cumple con el (los) criterio(s) de gradualidad.

(15) En caso el libro o registro electrónico del periodo al que corresponde la omisión haya sido generado con anterioridad, la subsanación se realiza anotando o registrando lo omitido en el mes abierto (por generar) en la forma y condiciones establecidas en las normas correspondientes.”

Vigencia:

El cuadro del numeral 11-A del anexo II delReglamento, se aplica a las infracciones tipificadas en el numeral 10 del artículo 175 del Código Tributario, cometidas o detectadas incluso desde el 14 de setiembre de 2018 siempre que el infractor cumpla desde dicha fecha con todos los criterios de

gradualidad establecidos respecto de esa infracción. Lo antes señalado no genera derecho alguno a

devolución o compensación.

Código de multa:

Código de la multa por presentar libros electrónicos fuera de fecha es 6047.

Otras modificaciones artículo 175 numeral 3 y 5:

Se modifica los filas 7 y 8 correspondiente al numeral 3 y 5 del artículo 175 con lo siguiente: