Resolución de Superintendencia N° 186-2019/Sunat que modifica la Resolución de Superintendencia N° 038-2010/Sunat que dictó medidas para facilitar el pago de la deuda tributaria a través de sunat virtual o en los bancos habilitados utilizando el número de pago Sunat – NPS

Con la Resolución de Superintendencia N° 186/2019 sunat resuelve dos puntos:

A) Modificar los incisos b) y e) del primer párrafo y el segundo párrafo del artículo 1 de la resolución en los términos siguientes:

Artículo 1: Definición:

(…)

b) Al texto conformado por números y/o letras, de conocimiento exclusivo del usuario, que asociado al código de usuario o al número de DNI, según corresponda, otorga privacidad en el acceso a SUNAT Operaciones en Línea.

c) Al número de pago SUNAT que se genera en SUNAT Operaciones en Línea asociado a un número de Registro Único de Contribuyentes, así como al (a los) importe(s) y al (a los) periodo(s) que corresponden a los conceptos a que se refiere el artículo 3.

Para dicho efecto, en el caso de las multas se considera como periodo el correspondiente a la fecha de comisión de la infracción o, de no ser posible establecer dicha fecha, el correspondiente a la detección de la infracción.

B) Sustituir los artículos 3 al 8 de la resolución por los siguientes textos:

“Artículo 3. DE LOS CONCEPTOS QUE PUEDEN PAGARSE A TRAVÉS DE SUNAT VIRTUAL O EN LOS BANCOS HABILITADOS UTILIZANDO EL NPS

Se puede efectuar el pago a través de SUNAT Virtual o en los bancos habilitados utilizando el NPS de:

a) Tributos administrados y/o recaudados por la SUNAT, que no formen parte de la deuda tributaria aduanera y siempre que se trate de los mismos supuestos por los cuales se emite el Formulario N.º 1662 – Boleta de pago a que se refiere la Resolución de Superintendencia N.º 125-2003/SUNAT y normas modificatorias.

La deuda tributaria por los conceptos antes mencionados que se encuentre contenida en órdenes de pago o resoluciones notificadas por la SUNAT no puede pagarse en los bancos habilitados utilizando el NPS.

b) Multas, siempre que no formen parte de la deuda tributaria aduanera o se generen por la comisión de infracciones aduaneras administrativas o vinculadas a regalías mineras.

La deuda tributaria por los conceptos antes mencionados que se encuentre contenida en resoluciones notificadas por la SUNAT no puede pagarse en los bancos habilitados utilizando el NPS.

c) El importe a pagar consignado en el formulario virtual o en el formulario declara fácil utilizado para presentar la declaración, siempre que mediante resolución de superintendencia se haya dispuesto o se disponga que el citado importe puede ser cancelado utilizando el NPS.

d) Otros conceptos, siempre que mediante resolución de superintendencia se haya dispuesto o se disponga que su pago puede ser efectuado a través de SUNAT Virtual o en los bancos habilitados utilizando el NPS.”

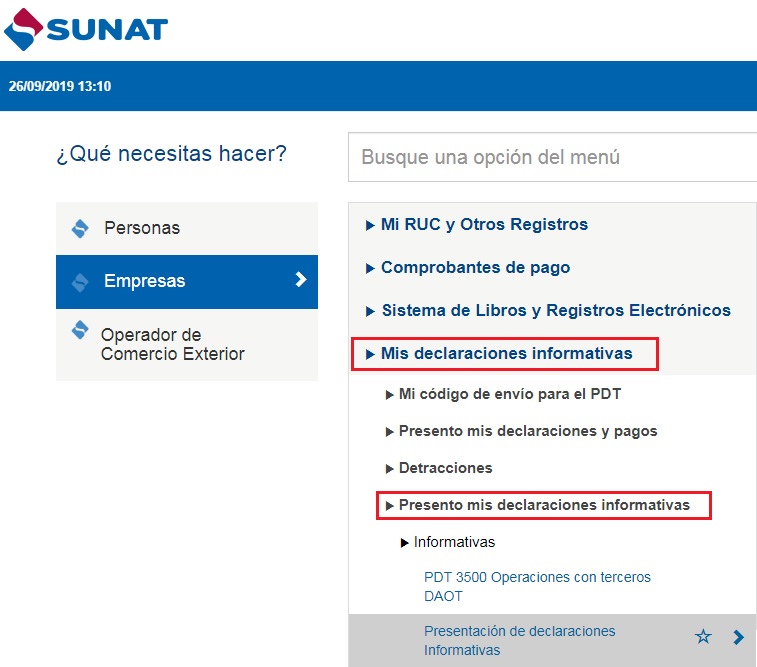

Artículo 4. DEL PROCEDIMIENTO PARA EFECTUAR EL PAGO A TRAVÉS DE SUNAT VIRTUAL

Para efectuar el pago de los conceptos a que se refieren los incisos a), b) y d) del artículo 3 a través de SUNAT Virtual se debe:

a) Ingresar a SUNAT Operaciones en Línea de acuerdo con lo dispuesto en el artículo 5 de la Resolución de Superintendencia N.º 109-2000/SUNAT y normas modificatorias.

b) Ubicar la opción boleta de pago e ingresar los datos que el sistema solicite. Se pueden ingresar los datos de varios conceptos en tanto el pago respecto de aquellos se realice, por cualquiera de las modalidades a que se refiere el inciso c), en una única transacción bancaria.

c) Optar, para realizar el pago, por alguna de las modalidades que se indican a continuación:

i. Pago mediante débito en cuenta: En esta modalidad, se ordena el débito en cuenta del importe a pagar del concepto o conceptos a que se refieren los incisos a), b) y d) del artículo 3 ingresados al sistema, al banco que se seleccione de la relación de bancos que tiene habilitado SUNAT Virtual y con el cual se ha celebrado previamente un convenio de afiliación al servicio de pago de tributos con cargo en cuenta.

La cuenta en la que se realiza el débito es de conocimiento exclusivo del deudor y del banco.

ii. Pago mediante tarjeta de crédito o débito: En esta modalidad, se ordena el cargo en una tarjeta de crédito o débito del importe a pagar del concepto o conceptos a que se refieren los incisos a), b) y d) del artículo 3 ingresados al sistema, al operador de tarjeta de crédito o débito que se seleccione de la relación que tiene habilitado SUNAT Virtual y con el cual previamente existe afiliación al servicio de pagos por Internet.

En ambos casos se debe cancelar el íntegro del importe a pagar ingresado al sistema a través de una única transacción bancaria.”

“Artículo 5. CAUSALES DE RECHAZO DEL PAGO A TRAVÉS DE SUNAT VIRTUAL

Las causales de rechazo del pago son las siguientes:

a) Tratándose del pago con débito en cuenta:

i. Que el pago se realice a través de una cuenta no afiliada.

ii. Que la cuenta no posea los fondos suficientes para cancelar el importe a pagar.

iii. Que no se pueda establecer comunicación con el servicio de pago del banco.

b) Tratándose del pago mediante tarjeta de crédito o débito:

i. Que no se utilice una tarjeta de crédito o débito afiliada al servicio de pagos por internet.

ii. Que la operación mediante tarjeta de crédito o débito no sea aprobada por el operador de tarjeta de crédito o débito correspondiente.

iii. Que no se pueda establecer comunicación con el servicio de pago del operador de tarjeta de crédito o débito.

c) En cualquier caso, cuando el pago no se realice por un corte en el sistema.”

“Artículo 6. DEL FORMULARIO VIRTUAL N.º 1662 – BOLETA DE PAGO

De no mediar ninguna de las causales de rechazo indicadas en el artículo 5 se genera un formulario virtual N.º 1662 – Boleta de Pago por cada uno de los tributos, multas y otros conceptos a que se refieren los incisos a), b) y d) del artículo 3, el mismo que puede ser impreso o, de solicitarlo el deudor, enviado al correo electrónico que este señale.

El citado formulario contiene el detalle del pago realizado, así como el respectivo número de orden.”

“Artículo 7. DE LOS PAGOS QUE PUEDEN EFECTUARSE EN LOS BANCOS HABILITADOS UTILIZANDO EL NPS

El pago de los conceptos a que se refiere el artículo 3 se puede realizar en los bancos habilitados utilizando el NPS, excepto cuando se trate de deuda tributaria que se encuentre contenida en órdenes de pago o resoluciones notificadas por la SUNAT.

Lo dispuesto en el párrafo anterior es aplicable inclusive para aquellos deudores tributarios que son principales contribuyentes.”

“Artículo 8. DEL PROCEDIMIENTO PARA EFECTUAR EL PAGO EN LOS BANCOS HABILITADOS UTILIZANDO EL NPS

8.1 Para efectuar el pago de los conceptos a que se refiere el artículo 3 en los bancos habilitados se debe:

a) Ingresar a SUNAT Operaciones en Línea conforme a lo establecido en el artículo 5 de la Resolución de Superintendencia N.º 109-2000/SUNAT y normas modificatorias.

b) Ingresar la información de los conceptos que se desee asociar al NPS para lo cual se debe:

i. Ubicar la opción boleta de pago e ingresar los datos que el sistema solicite respecto de los conceptos a que se refiere los incisos a), b) y d) del artículo 3.

ii. En el caso de las declaraciones a presentar a través de SUNAT Virtual utilizando un formulario virtual o del servicio Mis declaraciones y pagos utilizando un formulario declara fácil, según corresponda, en las que se consigne un importe a pagar respecto del cual se hubiera establecido o establezca que este puede ser cancelado utilizando el NPS, indicar que dicho pago se realiza haciendo uso del citado número.

Se puede asociar el NPS a varias deudas aun cuando correspondan a más de uno de los conceptos declarados, siempre que se realice el pago del monto total de la deuda asociada al NPS en un solo momento.

c) Generar el NPS siguiendo las indicaciones del sistema respectivo. Dicho NPS puede ser impreso.

d) Efectuar el pago proporcionando al banco habilitado el NPS dentro del plazo de vigencia de este señalado en el momento de su generación. El pago debe efectuarse por el importe total de los conceptos que se asociaron al NPS. Tratándose del pago con cheque, se debe utilizar uno solo para cancelar el importe total de los conceptos antes mencionados.

8.2 Concluida la transacción efectuada por el deudor, el banco habilitado le entrega el formulario N.º 1663 – Boleta de pago, el cual contiene los datos de identificación del deudor, el NPS, el importe total pagado, la fecha en que se efectúa el pago, el número de cheque, de ser el caso, y el número de orden respectivo.”

Vigencia:

Entra en vigencia a partir del 02 de enero del 2020