Costos Fijos y costos variables – Diferencias

Costos Fijos y Costos Variables

Si tienes una empresa o deseas iniciar un proyecto es importante saber cuáles son los costos que generará, sin ello, es posible que desconozcas si obtendrás alguna rentabilidad o que ganes menos de lo que esperabas o que puedas sufrir pérdidas. Es importante identificar cuáles serán tus costos fijos y costos variables.

En las siguientes líneas explicaremos en qué se diferencian:

Costos Fijos:

No varía durante un espacio de tiempo determinado. No depende de la producción o volumen de la empresa, es decir, independientemente de su nivel operativo deben ser pagados produzca o no produzca la firma

Son necesarios para que la empresa pueda subsistir y al conocerse cuáles serán los costos fijos la firma podrá presupuestarlos

Algunos ejemplos de costos fijos:

- Alquiler del local cuando una empresa firma alquiler por 3 años, por ejemplo.

- Alquiler de vehículos.

- Pago de seguros que pueden cancelar anualmente…

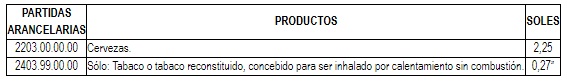

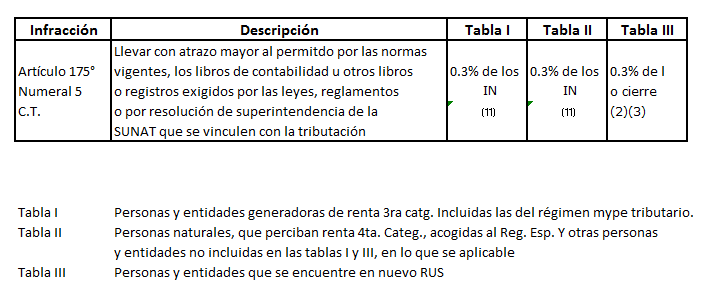

- Tributos: tasas municipales, licencias…

Costos Variables:

Son costos que varían (aumentan o disminuyen) dependiendo de la producción de la empresa. Se relaciona con los volúmenes de venta o su nivel de actividad.

Algunos ejemplos de costos variables:

- Precio de la materia prima.

- Comisiones sobre las ventas.

- Mano de obra.

- Envases y embalajes…

Conclusiones:

- Por lo general una empresa siempre intentará disminuir sus costos fijos al mínimo ya que, como hemos dicho, tendrá que cancelarlos así no tengan relación con el nivel de producción o actividad de la empresa para continuar funcionando.

- Con los costos variables se podrá maximizar los recursos de la empresa ya que solo incurrirá en los costos requeridos en la producción.